インフラファンドは、固定価格買取制度(FIT)や税制優遇措置などにより、多くの分配金が得られる投資先です。

分配金には

- 利益分配金

- 利益超過分配金

があり、2つを合わせて高い利回りを実現しています。

2つの分配金の違い、わかりますか?

利益分配金は太陽光発電を行うことにより生み出された利益による分配金です。

一方、利益超過分配金は、減価償却費をもとにした資本の払い戻しになります。

利益超過分配金も分配金には変わりありませんが、投資した資本が有効に使われず戻ってきたと考えると効率が良いとはいえませんよね。

タカラレーベン・インフラ投資法人は、減価償却費から生じる資金を再投資にまわし、純利益の最大化を目指しているインフラファンドです。

再投資により資産が増えると、また、再投資につながりますので、成長性のあるインフラファンドと言えます。

投資主の筆者が、タカラレーベン・インフラ投資法人の特徴と将来性について紹介します。

- 電力需要の高い関東の比率が高い

- 減価償却資金で太陽光発電所を増設

- 全ての決算で当初予想から増配

タカラレーベン・インフラの基本情報

| 項 目 | 内 容 | 備 考 |

|---|---|---|

| 上場日 | 2016年6月2日 | |

| 決算月 | 5月/11月 | |

| 保有太陽光発電所数 | 42 | 第1位 |

| パネル出力の合計 | 約172MW | 第2位 |

| 平均買取価格 | 35.0円 | 第4位 |

| 格付 | A | JCR |

| スポンサー | タカラレーベン |

(2022年10月7日時点)

タカラレーベン・インフラ投資法人は、2016年6月に上場されたインフラファンド第1号です。

日本再生可能エネルギーインフラ投資法人が2022年8月に上場廃止となったため、保有する太陽光発電所の数は、インフラファンドで1位となりました。

これまで、5回の増資を行うなど、上場後6年間で運用資産を約9.3倍に拡大させ、太陽光パネルの出力合計はカナディアン・ソーラーに次いで第2位となっています。

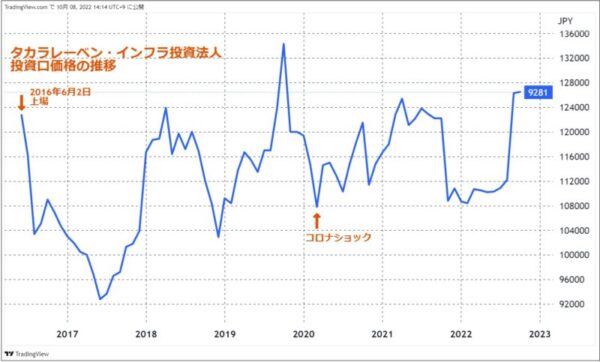

上場来の投資口価格の推移は次の通りです。

(TradingView提供のチャート)

2022年10月7日時点で

- 投資口価格:126,500円

- 予想分配金利回り:5.24%

となっています。

投資口価格は、上場後、上下を繰り返しながら、徐々に上がってきました。

高い分配金を出しながら、投資口価格が上がるのは、高配当の投資先として優秀ではないでしょうか。

タカラレーベン・インフラの特徴

現在、上場されているインフラファンド6銘柄は、全て、太陽光発電所に投資しています。

ですので、基本的な収益形態に差はありません。

しかし、細かくみると太陽光発電所の設置場所、資金の使い方、運用実績などインフラファンド毎の特徴が見えてきます。

タカラレーベン・インフラ投資法人の主な特徴を紹介します。

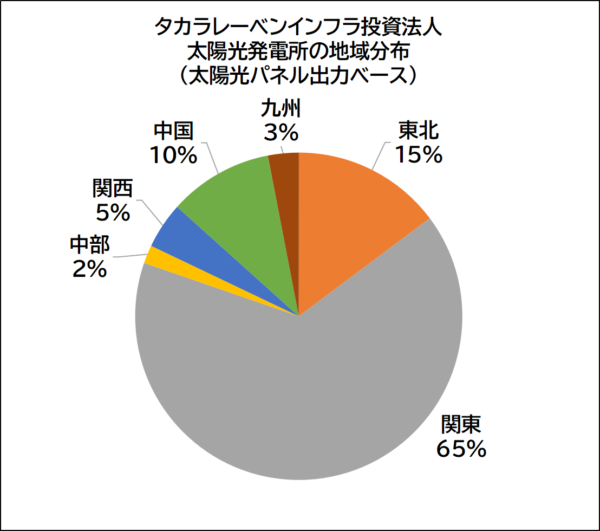

太陽光発電所の関東比率が60%以上

(太陽光発電所の所在地をもとに日本の7地方区分で集計)

(2022年10月7日時点)

タカラレーベン・インフラ投資法人は関東地方に60%以上の太陽光発電所を保有しています。

関東は日射量が大きい地域が多く、太陽光発電に適しています。

また、関東は最も電力需要の多い地域ですので、太陽光発電の普及が進んでも、電力の供給が過剰になる可能性が少なく、将来的にも有望です。

九州地方は電力の供給が過剰となっており、太陽光発電所の出力を制限される日が出てきました。

タカラレーベン・インフラ投資法人は九州地方の比率が少ないことも好感が持てますね。

減価償却費は資産価値の向上に利用

減価償却費は会計上の費用にあたりますが、実際の支払いを生じません。

このため、資産(現金)を生み出します。

多くのインフラファンドでは、これを利益超過分配金として投資主に配分しています。

しかし、タカラレーベン・インフラ投資法人は、この資金を太陽光発電所のパネル増設や新規の太陽光発電所の取得に使っています。

(タカラレーベン・インフラ投資法人 2022年5月期 決算説明資料より)

増設した太陽光発電所の利益を投資主に配分することにより、利益超過分配金を配分するインフラファンドと同等の利回りを確保します。

その結果、減価償却が完了した場合

- 利益超過分配金を出すインフラファンドは分配金が減る。

- タカラレーベン・インフラ投資法人は、利益が続き分配金は維持される。

ということになります。

タカラレーベン・インフラ投資法人は、利益超過分配金では無く、純利益による分配金の向上を目指しています。

自ら成長していくタイプのインフラファンドと言えますね。

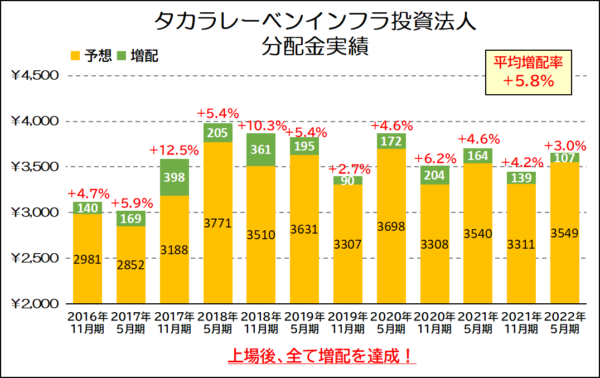

全ての期で当初予想より増配

タカラレーベン・インフラ投資法人は上場から直近の2022年5月期まで、全て当初予想の分配金から増配を達成しています。

太陽光発電に適した地域に多くの発電所を保有、減価償却費を使い資産規模を成長させていけば、利益も増えていきますよね。

2022年5月期の決算報告書によると、2022年11月期以降の予想分配金は次の通りです。

- 2022年11月期:3,301円

- 2022年 5月期:3,325円

- 2023年11月期:3,320円

2022年10月7日時点の投資口価格126,500円で換算すると、年間の予想分配金利回りは約5.2%。

しかし、これまでの平均増配率を加味すると分配金利回りは約5.5%にアップします。

このことも加味して、銘柄を検討すると良いかもしれません。

今後の動向、将来性

タカラレーベン・インフラ投資法人の基本情報と特徴を紹介しました。

将来性はどうでしょうか。

2022年5月の決算説明資料では、スポンサーであるタカラレーベンからのパイプラインは、

- 物件数:56

- 累計パネル出力:235.1MW

となっています。

インフラファンドの将来には、

- 減価償却終了による利益超過分配金の低下

- 固定価格買取制度(FIT)終了に伴う収益力低下

の課題がありますが、タカラレーベン・インフラ投資法人は、手元資金を活用し資産価値を向上させ、これらの課題をクリアしていくのではないでしょうか。

以上、参考になれば幸いです。

いちごグリーンインフラ投資法人の記事も書いています。

【様々な価値を提供】いちごグリーンインフラ投資法人(9282)とは