インフラファンドは、J-REITと同じように税制優遇措置の適用を受けています。

これは一定の要件を満たせば、法人税を実質的に非課税にする仕組みです。

この仕組みのことを「導管性」と言います。

導管性は固定価格買取制度(FIT)と並び、インフラファンドの高い分配金を支えています。

FITの適用期間は20年ですが、導管性はどうなっているのでしょうか?

実はインフラファンドの導管性は、上場後、約20年間に限り認められています。

現在ある6つのインフラファンドは、2016年~2020年に上場されました。

よって、2036~2040年には導管性の適用が受けられなくなるのです。

その他にもいくつかの要件があり、これを満たさなくなれば、その時点で導管性の適用は受けられなくなります。

2018年よりインフラファンドに投資している筆者が導管性について調べましたので紹介します。

- 導管性は法人税が非課税になる仕組み

- インフラファンドの導管性は20年間

- 導管性が無いと分配金が23%以上減

導管性とは

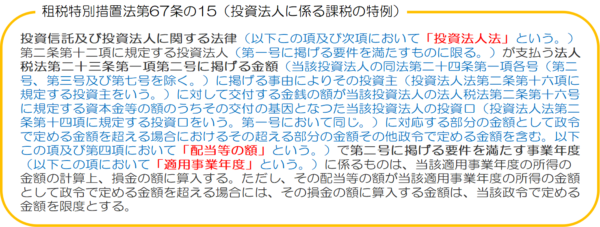

導管性とは「投資法人に係る課税の特例」のことで、「租税特別措置法第67条の15」に記載されています。

条文が難しすぎるので、少し色分けして見やすくしてみました。

法律の条文はカッコ書きが多くて読みにくいですね。

- 「投資信託及び投資法人に関する法律」は「投資法人法」

- 「法人税法第二十三条第一項第二号に掲げる金額」は「配当等の額」

- 「第二号に掲げる要件を満たす事業年度」は「適用事業年度」

と書かれていますので、条文をまとめてみます。

「投資法人法」第二条第十二項に規定する投資法人が支払う「配当等の額」で「適用事業年度」に係るものは、当該適用事業年度の所得の金額の計算上、損金の額に算入する。

ただし、その配当等の額が当該適用事業年度の所得の金額として政令で定める金額を超える場合には、その損金の額に算入する金額は、当該政令で定める金額を限度とする。

インフラファンドの場合は

- 「投資法人法」第二条第十二項に規定する投資法人=インフラファンド

- 「配当等の額」=分配金

となりますので、

「インフラファンドが支払う分配金は事業年度の所得の計算上、損金の額に算入する。」

(ただし書きの部分は、特別な事由があった場合の条件ですので割愛)

と言う意味になります。

どういうことかと言うと、

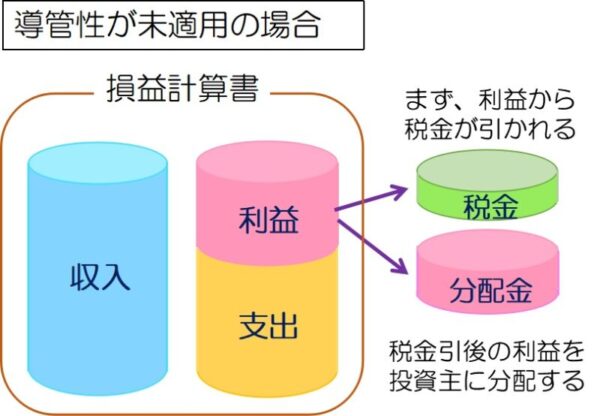

導管性が未適用の場合は、利益から税金が引かれ残りを分配金として投資主に分配しますが、

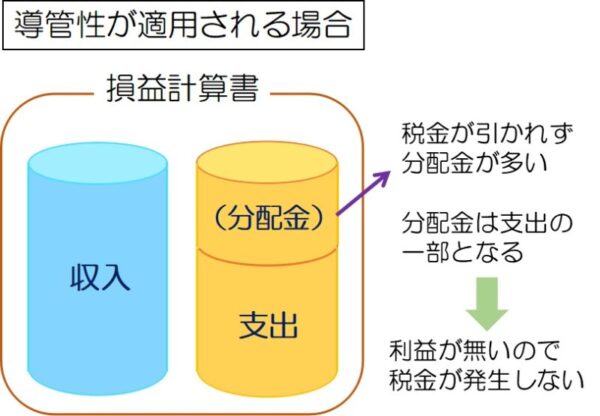

導管性が適用されると分配金は支出の一部と見なされ、利益が無くなり、税金が発生しなくなります。

これが導管性で税金が優遇される仕組みです。

導管性が適用される場合は、税金を引かれずに分配金が支払われるため、支払額が多くなります。

だから、インフラファンドは株式等に比べ、分配金(配当金)を多く支払うことが可能となるのですね。

でも、導管性の適用を受けるにはいくつかの要件があります。

導管性の適用に必要な要件と特例措置

導管性の適用に必要な要件は、同じ「租税特別措置法第67条の15」に書かれています。

要約します。

投資法人としての要件

導管性の適用を受ける投資法人は、次の要件を常に満たさなければなりません。

- 内閣総理大臣の登録を受けている

- 次のいずれかに該当する

・設立時の投資口の総額が1億円以上

・事業年度終了時に投資主が50人以上、又は全ての投資主が機関投資家 - 投資法人規約に「投資口の発行総額のうち50%超を国内で募集する」記載がある

- 会計期間が1年を超えない

上場されているインフラファンドの場合は特に問題の無い要件ですね。

運営や資産運用に関する要件

また、導管性の適用を受ける投資法人は、事業年度単位で次の要件を満たす必要があります。

まず、投資法人の運営に関して、

- 資産の運用以外の行為を営業として行わない

- 本店以外の営業所を設け、又は使用人を雇用しない

- 資産運用業務を投信法に規定された資産運用会社に委託している

- 資産保管業務を投信法に規定された資産保管会社に委託している

- 事業年度の終了時に投資口数の50%超を保有されている同族会社に該当しない

となっています。

投資法人自体は何も出来ないということですね。

つぎに資産の運用に関して

- 配当等の額が配当可能利益の90%超である

- 他の法人の株式や出資の50%以上を保有していない

- 事業年度の終了時において特定資産の額が資産総額の50%以上である

- 機関投資家以外の者から借入を行っていない

となっています。

利益の90%超を配当(分配)するとの要件がありますね。

この要件により、インフラファンドやJ-REITは分配金が多くなりやすいという特徴を持ちます。

そして、インフラファンドの導管性適用で大きな問題となるが、

「特定資産の額が資産総額の50%以上」

という要件です。

実は導管性の要件になっている特定資産には、「再生可能エネルギー発電設備」が含まれておりません。

投信法上の特定資産には、12種類あり、その11番目に「再生可能エネルギー発電設備」があります。

- 有価証券

- デリバティブ取引

- 不動産

- 不動産の賃借権

- 地上権

- 約束手形

- 金銭債権

- 匿名組合出資持分

- 商品

- 商品投資等取引に係る権利

- 再生可能エネルギー発電設備

- 公共施設等運営権

再生可能エネルギー発電設備には、インフラファンドの保有する太陽光発電設備も含まれます。

しかし、導管性の要件になっている特定資産は、投信法上の12種類の資産のうち、1番目~10番目までです。

つまり、11番目の「再生可能エネルギー発電設備」が外れているのです。

保有資産要件の特例措置

「再生可能エネルギー発電設備」については、租税特別措置法施行令第39条の32の3 第15項に特例措置の記載があります。

下記の条件を満たす「再生可能エネルギー発電設備」は導管性の要件となる特定資産と見なす。

というものです。

- 投資法人規約で再生可能エネルギー発電設備の運用方法が賃貸のみとなっている

- 上場されている投資法人で、2023年3月31日までに取得したもの

- 最初の設備を貸し付けてから20年までの間に終了する事業年度まで

「2023年3月31日までに取得」となると残り2年もありません。

もう、導管性の要件を満たす太陽光発電設備の取得はできないのでしょうか。

この期限は過去に

「2017年3月31日まで」→「2020年3月31日まで」→「2023年3月31日まで」

と言うように延長されてきました。

期日が近づいたら、また、延長されるかもしれません。

「最初の設備を貸し付けてから20年まで」の規定についても、当初は「10年まで」であったものが延長になっています。

今後、どうなるかはわかりませんが、インフラファンドの導管性は、特例措置による期間限定であることに注意が必要です。

導管性の適用が受けられなくなったら

導管性の適用が受けられなくなった場合は、インフラファンドはどうなるのでしょうか。

まずは、税制優遇措置が無くなります。

利益の中から税金(法人税等)が引かれますので、分配金の額は23%以上減少するものと考えられます。

そして、導管性の要件を守る必要が無くなります。

- 利益を内部留保して、増資や借入金に頼らず資産を購入できる。

- 資産運用や保管業務を自ら行えるようになる。

- 再生可能エネルギー発電設備以外の資産に投資しやすくなる。

導管性の適用が受けられなくなったとしても、インフラファンドが無くなるわけではありません。

税制優遇は無くなりますが、その分、資産運用の自由度が増えることになります。

増えた自由度で、分配金の減少額を補えれば、投資主の利益は守られるかもしれませんね。

課税制度の動向に注意する

インフラファンドにおける導管性の要件について解説しました。

- 導管性は法人税が非課税になる仕組み

- 導管性の適用には一定の要件あり

- インフラファンドの導管性は20年間

- 導管性が無いと分配金が減る可能性大

- 導管性が無くなっても、インフラファンドが無くなるわけではない

インフラファンドは、安定して高い分配金が得られる投資先ですが、期間限定の制度に支えられています。

投資される方は、課税制度の動向に十分注意を払う必要があります。

以上、参考になれば幸いです。