※当ブログはプロモーションを含みます。

【プロフィール】

ブログ運営者:ひろに

50代で会社を早期退職しました。

基礎生活費を補う資産は確保しましたので、FI達成、少しだけREです。

現在は、悠々自適なセカンドライフを送るための資産を投資で構築中

投資先は米国株、日本株、Jリート、インフラファンドなど

投資スタイルは高配当株投資(日本株他)、インデックス投資(米国株等)の二刀流

投資歴11年

保有資格:防災士、電気主任技術者、日商簿記3級、2級FP技能士など

2021年1月末より、本ブログを始めました。

よろしくお願いします。

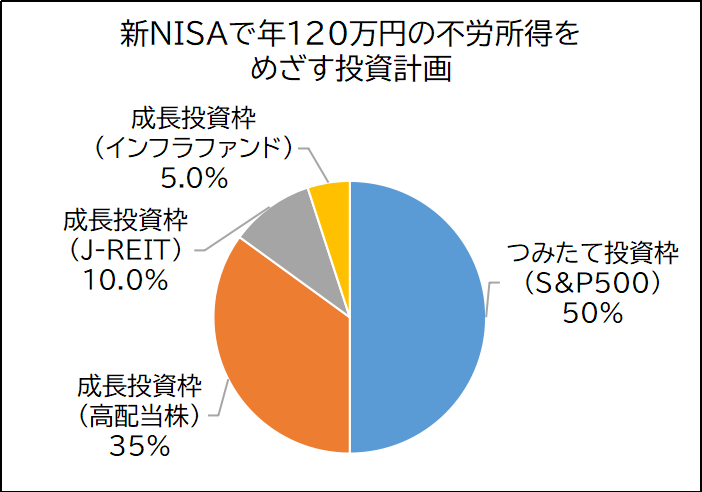

新NISAで年120万円の不労所得を

2024年からスタートした新NISA、せっかくの非課税口座なので、これを利用して悠々自適なセカンドライフを送る資産をつくることにしました。

年120万円の不労所得を得る計画です。

まずは、目標とするアセットアロケーション(資産配分)

- 米国株S&P500インデックス:50%

- 高配当株(日本):35%

- Jリート、インフラファンド:15%

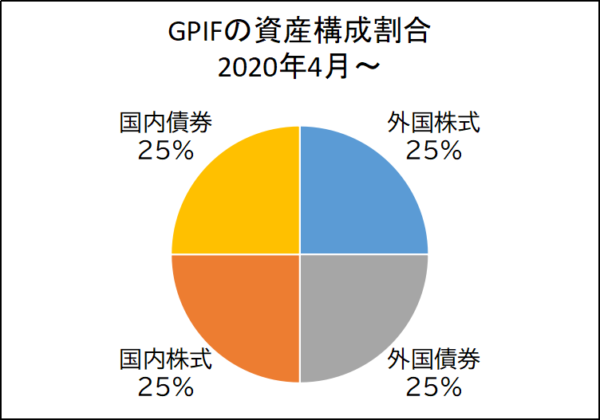

このアセットアロケーションはGPIF(年金積立金管理運用独立行政法人)の投資方針を参考にアレンジしています。

GPIFは私たちの年金資産を運用している機関で、運用資産額が200兆円以上(2022年度)、世界でも最大級の機関投資家です。

そのGPIFは、国内債券、国内株式、外国債券、外国株式に25%づつの配分でアセットアロケーションを組んでいます。

安定した運用を続けていますが、運用利回りは年平均1.7%を目標としており、リスクの少ない配分です。

私は運用利回り5%以上に設定していますので、国内外の債券部分を調整しました。

外国債券→外国株式に変更

- 外国債券は外国株式に統合し比率を50%に

- 外国株式はインデックス投資で広く銘柄分散させリスクを低減

- インデックスはS&P500を選定し、5%以上の運用利回りを確保

国内債券→J-REIT/インフラファンドに変更

- J-REIT/インフラファンドは株式と相関性が低い資産

- 相関性が低い資産を組み合わせてリスク分散を図る

- 高配当銘柄を選定し、5%以上の運用利回りをめざす

- J-REIT/インフラファンドは市場規模が小さいので割合を調整

これで、リスクを分散しながら、全ての資産クラスで運用利回り5%以上を目指します。

詳しくはこちらで解説しています。

【投資方針】目標とする資産配分(アセットアロケーション)を考える

目標達成に向けて

2024年の新NISA開始にあわせて、年120万円の不労所得を得るための投資を始めました。

新NISAのつみたて投資枠は、クレカ積立や投資信託保有ポイントなども活用し、効率良くS&P500インデックスファンドを積み立てたいと思います。

成長投資枠は、割安なタイミングを見ながら、日本の高配当株、J-REIT、インデックスファンドを組み合わせて資産を増やす予定。

最終的には、

- S&P500ファンドから年60万円の差益

- 高配当株、J-REITから年60万円の配当

これらを合わせて、年間120万円の不労所得を得て、悠々自適なセカンドライフを送る予定です。

最新の運用実績などはこちらで紹介しています。

【新NISA】年120万円の不労所得を目指す投資計画

ブログの目的

このブログは私が知り得た投資に関する情報を公開することにより、みなさんの悩みや疑問解決に役立てればと思い開設しました。

また、ブログを通して人との出会い、社会とのつながりを得て、充実したセカンドライフを送ることができればと考えています。

私の世代は、「投資はギャンブル」といわれて育った方も多いと思いますが、これからは「老後の資産づくり」や「より良い生活」を目指し投資を活用していく時代です。

このブログを通して、投資初心者の方や同年代の方の励みになれば幸いです。