インフラファンドは平均6%以上の利回りが得られる高配当ファンドです。(2022年9月時点)

太陽光発電所に投資を行い、発電した電気をもとに収益を得ています。

発電した電気は、国の固定価格買取制度(FIT)により、高い価格で買い取ってもらえるため、安定して収益を得られます。

このため、高配当株投資のように、長期保有して配当収入を得る投資先として有望です。

また、インフラファンドは東京証券取引所に上場されていますので、市場でいつでも買うことができます。

でも、個別銘柄への投資は購入タイミングが重要ですよね。

割安な時に購入するのが基本ですが、いつが割安なのか、判断するのはなかなか難しいのではないのでしょうか。

実はインフラファンドには市場価格を常に見ていなくても、割安で購入できるタイミングが3つあります。

私はこのタイミングでインフラファンドを購入し、現在でも全ての銘柄で含み益を持ちつつ、年間20万円以上の配当(分配金)を得ています。

この記事では、私が考えるインフラファンドを割安で購入できるタイミング、いわゆる買い時について、紹介したいと思います。

【インフラファンドの購入タイミング】

①権利落ち日

②増資のタイミング

③太陽光発電に関するニュースが出た時

権利落ち日に購入する

インフラファンドを割安で購入できるタイミングの1つは、権利落ち日です。

分配金の変動が少ないインフラファンドは、価格が安い時に購入するのが利回りが高く、効率の良い買い時です。

なぜ、権利落ち日が割安なのか見ていきます。

利回りとは

利回りとは、分配金÷購入価格÷保有期間で算出される収益の比率です。

例えば、分配金が1万円、購入価格が10万円で1年間保有することにより分配金が得られるのであれば、このファンドの利回りは年利10%。

半年の保有で得られるとすると年利は20%になります。

つまり、分配金の額と購入価格が一定であれば、保有期間が短いほど利回りが高くなります。

保有期間と市場価格

- 利回り=分配金÷市場価格÷保有期間

で表すことができることを説明しました。

インフラファンドの分配金は、太陽光発電の収益がもとになっており、大きな変化はありません。

また、インフラファンドは上場されており、価値に応じて市場価格が変動します。

市場は価値を一定に保つように動くため、価値=利回りと考えると、保有期間に応じて市場価格が変わります。

つまり

- 保有期間が一番短くなる日が、市場価格が最も高い日

- 保有期間が一番長くなる日が、市場価格が最も安い日

となります。

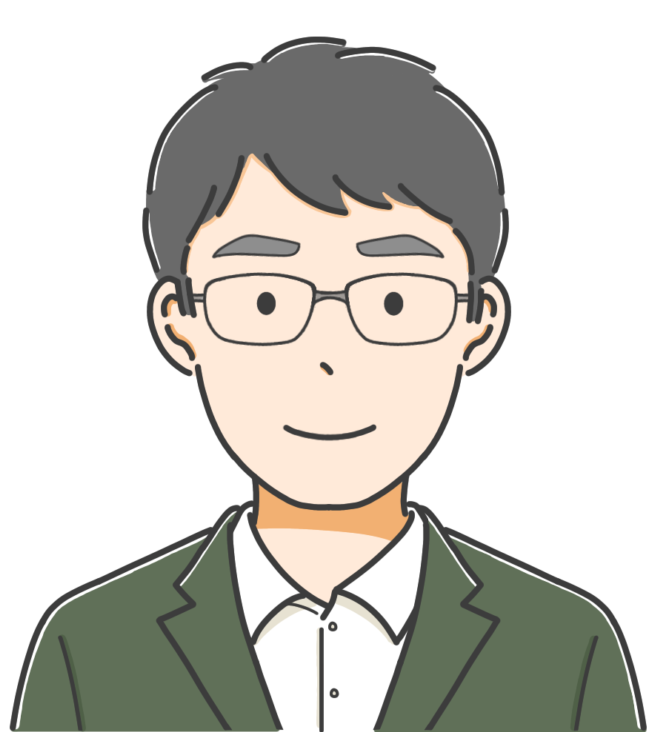

権利日と権利落ち日

保有期間が一番短くなる日は、分配金の権利日です。

権利日に購入し1日保有していれば、分配金がもらえますよね。

逆に保有期間が一番長くなる日は、権利日の次の日、つまり、権利落ち日です。

次の分配金がもらえる権利日までの期間が一番長くなります。

これらを加味すると

- 権利日:市場価格が最も高い日

- 権利落ち日:市場価格が最も安い日

となります。

実際の市場価格

もちろん、実際の市場価格は保有期間だけで決まる訳ではありません。

市場価格は、一般的に現状の価値(利回り)と成長性などを反映したものになります。

しかし、インフラファンドは利益の90%以上を分配金として配分しますので、成長性に投資する資金は殆どありません。

よって、成長性は低いと考えられます。

つまり、価値(利回り)に連動した市場価格になりやすいと言えます。

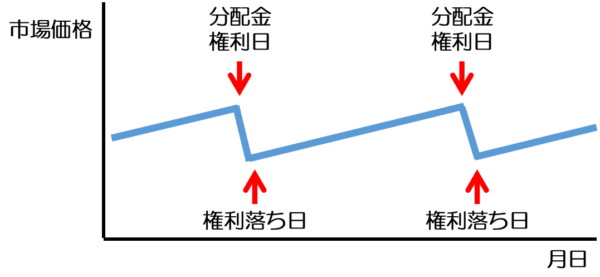

実際のチャートで確かめてみましょう。

(TradingView提供のチャート)

赤矢印のところが分配金の権利日から権利落ち日に変わるとことです。

市場価格が急激に下がっていますよね。

このように、権利落ち日は市場価格が割安になるタイミングと言えます。

なお、権利日、権利落ち日は

- 権利日:決算月末の3営業日前

- 権利落ち日:決算月末の2営業日前

です。

決算月はインフラファンド毎に異なり、次の通りです。

| 証券 コード | インフラファンド | 決算月 | 権利落ち日 (2022年) |

|---|---|---|---|

| 9281 | タカラレーベン・インフラ投資法人 | 5月,11月 | 5/30,11/29 |

| 9282 | いちごグリーンインフラ投資法人 | 6月 | 6/29 |

| 9284 | カナディアン・ソーラーインフラ投資法⼈ | 6月,12月 | 6/29,12/29 |

| 9285 | 東京インフラ・エネルギー投資法人 | 6月,12月 | 6/29,12/29 |

| 9286 | エネクス・インフラ投資法人 | 5月,11月 | 11/29 |

| 9287 | ジャパン・インフラファンド投資法人 | 5月,11月 | 5/30,11/29 |

増資のタイミングで購入する

インフラファンドは公募増資により、資金を調達し新しい太陽光発電所を購入します。

ですので、頻繁に増資を行います。

これまでのインフラファンドは18回の増資を行っており、詳細は次の通りです。

| 増資年月日 | インフラファンド |

|---|---|

| 2017年6月1日 | タカラレーベン・インフラ投資法人 |

| 2018年2月21日 | 日本再生可能エネルギーインフラ投資法人 |

| 2018年6月1日 | タカラレーベン・インフラ投資法人 |

| 2018年8月10日 | 日本再生可能エネルギーインフラ投資法人 |

| 2018年9月6日 | カナディアン・ソーラー・インフラ投資法⼈ |

| 2019年2月22日 | 日本再生可能エネルギーインフラ投資法人 |

| 2019年8月1日 | 日本再生可能エネルギーインフラ投資法人 |

| 2019年12月2日 | タカラレーベン・インフラ投資法人 |

| 2020年9月2日 | 東京インフラ・エネルギー投資法人 |

| 2020年12月1日 | タカラレーベン・インフラ投資法人 |

| 2020年12月2日 | エネクス・インフラ投資法人 |

| 2021年1月6日 | ジャパン・インフラファンド投資法人 |

| 2021年2月1日 | 日本再生可能エネルギーインフラ投資法人 |

| 2021年3月8日 | カナディアン・ソーラー・インフラ投資法⼈ |

| 2021年12月1日 | タカラレーベン・インフラ投資法人 |

| 2021年12月3日 | ジャパン・インフラファンド投資法人 |

| 2022年6月3日 | ジャパン・インフラファンド投資法人 |

| 2022年7月29日 | 東京インフラ・エネルギー投資法人 |

1年に3~4回、増資が行われている計算になりますね。

この増資のタイミングもインフラファンドを割安で購入できることが多く、買い時と言えます。

増資での購入タイミングは2回ありますので紹介します。

公募増資(PO)

まず、1つ目が公募増資(PO)で購入する方法です。

公募増資は算定基準日の市場価格から一定のディスカウントを行い発行価格が決まります。

これまでの公募増資におけるディスカウント率は2.5%~9%となっており、割安な価格で購入することができます。

また、市場価格が安ければ、割安な発行価格となるため、算定基準日の直前は売り圧力が高まり値下がりする傾向があります。

つまり、公募増資による購入は、

- ディスカウント

- 市場の値下げ圧力

により、割安な購入が可能となります。

しかし、公募増資は公募に参加できる証券会社が限られ、なおかつ抽選となるため、購入しにくいのが難点です。

公募増資の受け渡し日

2つ目は公募増資の受け渡し日に購入する方法です。

受け渡し日は、公募増資による投資口を得た投資家が利益を確定させるため、売ることが多く、市場価格が公募増資の発行価格付近まで下がる傾向があります。

その場合、受け渡し日に公募増資の発行価格と近い価格で購入できることになります。

割安な公募増資の価格と近い価格で購入できますので買い時と言えます。

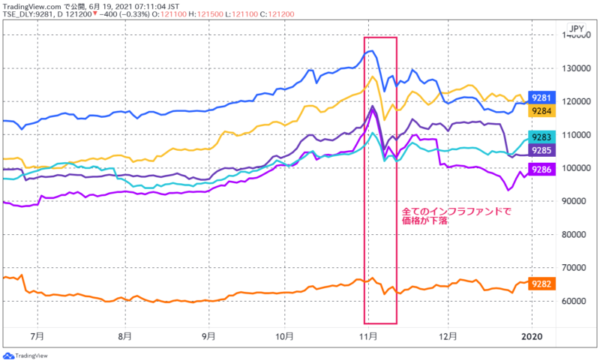

実際の例を見てみましょう。

次のチャートは、2021年3月のカナディアンソーラー・インフラ投資法人の公募増資時のものです。

(TradingView提供のチャート)

- 算定基準日の終値 :131,700円(3/1)

- ディスカウント率 :5.00%

- 公募増資の発行価格:125,115円

- 受け渡し日の終値 :125,300円(3/8)

受け渡し日に市場から購入しても、公募増資とほぼ同じ価格で購入できることがわかります。

公募増資の受け渡し日は、インフラファンドの買い時、購入タイミングと言えますね。

太陽光発電の大きなニュースが出た時

インフラファンドの投資先は、現状、太陽光発電所のみです。

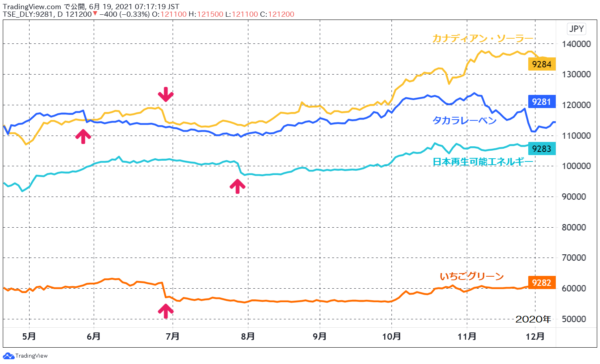

太陽光発電所は固定価格買取制度に収益を支えられていますので、この制度に関するニュースにより、価格が大きく動く場合があります。

2019年11月に「住宅用太陽光発電の固定価格での買取期間が順次満了を迎えます」というニュースが流れました。(リンク)

このニュースにより、インフラファンドが保有する太陽光発電所の固定価格買取も終了すると勘違いした投資家がファンドを売りました。

その結果、全てのインフラファンドが急激に値下がりしています。

(TradingView提供のチャート)

このニュースは住宅用太陽光発電に関するものです。

インフラファンドの太陽光発電所は産業用ですので対象外です。

一度、認定された固定価格買取は20年間有効であり、すでに稼働している太陽光発電の固定価格買取は直ぐには終了しません。

つまり、インフラファンドの収益には影響の無いニュースと言うことです。

インフラファンドに投資している方は、固定価格買取制度について、きちんと理解していない方も多いのかもしれませんね。

正しく理解されていた方は、絶好の買い時、購入タイミングになったと思います。

インフラファンドの買い時

- 権利落ち日

- 増資(PO)または受け渡し日

- 太陽光発電に関するニュースが出た時

権利落ち日はインフラファンドの決算月末の2営業日前です。

増資時の購入タイミングは、「公募増資による購入」と「受け渡し日による購入」の2つです。

太陽光発電に関する大きなニュースが出た場合には、インフラファンドに影響があるかを確認して、市場価格を見てみましょう。

インフラファンドを購入する場合には、出来るだけ割安な価格で購入し、含み益を持ちつつ長期で分配金収入を得たいですね。

以上、参考になれば幸いです。

私の保有しているインフラファンドを紹介しています。

【インフラファンドの買い方】利回り7%、私の投資銘柄を紹介