減配せずに成長に合わせて増配して行く銘柄を累進配当銘柄といいます。

累進配当は安定的に業績が伸びており、株主還元にも積極的な企業であることの証です。

配当が減らず増えていくのみというのは魅力的ですね

インフラファンドにもそのような銘柄はないのでしょうか。

インフラファンドの中では、カナディアン・ソーラー・インフラ投資法人が累進配当となっています。

インフラファンドは利益の90%以上を投資主に還元するため、自己成長する余力は殆どありません。

そのような状況でも減配せずに分配金を増やしているということは様々なアイデアで資産価値の向上を行っているのではないでしょうか。

私も投資しているカナディアン・ソーラー・インフラ投資法人の特徴や将来性について紹介します。

- 太陽光発電の九州の比率は60%以上

- 予想発電量を超えた場合の収入増加大

- 東北、関東の発電所を増やす可能性大

カナディアン・ソーラー・インフラ投資法人の基本情報

| 項目 | 内容 | 備考 |

|---|---|---|

| 上場日 | 2017年10月30日 | |

| 決算月 | 6月/12月 | |

| 太陽光発電所数 | 25 | 第3位 |

| パネル出力の合計 | 約184MW | 第1位 |

| 平均買取価格 | 37.5円 | 第3位 |

| 格付 | A | JCR |

| スポンサー | カナディアンソーラー |

(2022年10月4日時点)

カナディアン・ソーラー・インフラ投資法人は太陽光発電所の規模が1番大きいインフラファンドです。

太陽光発電所の平均規模(パネル出力の合計÷発電所数)も約7.3MkWと大きく、管理コストを押さえた運用が可能と考えられます。

上場来の投資口価格の推移は次の通り。

(Trading View提供のチャート)

また、2022年10月4日時点で

- 投資口価格:127,400円

- 予想分配金利回り:5.89%

となっています。

分配金の利回りが高く、投資口価格も約5年間で1.3倍以上となっており、高配当の投資先としては優秀ではないでしょうか。

カナディアン・ソーラー・インフラ投資法人の特徴

カナディアン・ソーラー・インフラ投資法人は上場来、累進配当を続けています。

利益を内部留保して再投資することが難しいインフラファンドにおいて、分配金を増やしていくためには、きめ細かい資産価値の向上が必要です。

カナディアン・ソーラー・インフラ投資法人の特徴と資産価値向上の施策を見てみます。

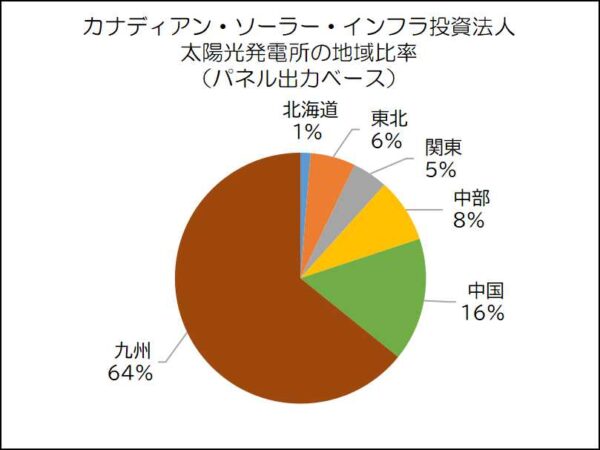

太陽光発電所の九州比率が60%以上

カナディアン・ソーラー・インフラ投資法人は九州地方に60%以上の太陽光発電所を保有しています。

九州地方は日射量が大きい地域が多く、太陽光発電に適しています。

しかし、太陽光発電所が急増し、2018年10月より出力制御(電力会社による発電停止指示)される日が出てきました。

第10期(2022年1月~2022年6月)における出力制御による影響は

- 出力制御の実施日数:41日

- 全発電所の合計回数:136回

- 想定遺失変動賃料:114,722千円

(予想賃料収入に対する割合:3.10%)

となっています。

出力制御がなければ、+114,722千円の賃料収入があったということですね。

カナディアン・ソーラー・インフラ投資法人は、太陽光発電所の九州比率が高い分、出力制御で大きな影響を受けています。

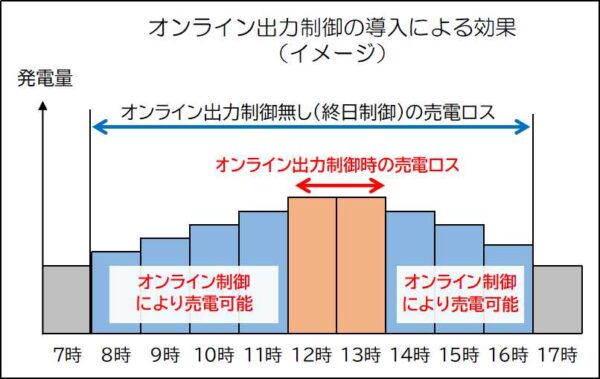

オンライン出力制御装置を導入

出力制御による収益の遺失(売電ロス)を回避することはできないのでしょうか。

完全に回避することは難しいですが、オンライン出力制御装置の導入により影響を軽減することができます。

これまでは、出力制御の要請を受けた太陽光発電所は、終日、売電を停止する必要がありました。

しかし、2021年4月よりオンライン出力制御が可能となり、制御装置を設置した太陽光発電所は時間単位の出力制御が可能となっています。

これにより、太陽光発電がピークとなる時間のみ売電を停止することができ、売電ロスを最小限に押さえることが可能です。

カナディアン・ソーラー・インフラ投資法人は、2022年6月までに九州地方のすべての太陽光発電所にオンライン制御装置の導入を完了。

同じ季節時期の第8期と比べると、出力制御の実施された日数や回数の減少率以上に遺失賃料を削減することができ、大きな効果をあげています。

| 第8期 2021年6月期 | 第10期 2022年6月期 | 減少率 | |

|---|---|---|---|

| 出力制御の実施日数 | 90日 | 41日 | 54% |

| 全発電所の合計回数 | 206回 | 136回 | 34% |

| 想定遺失変動賃料 | 320,420千円 | 114,722千円 | 64% |

オンライン制御装置については、九州地方以外の地域についても、順次導入を進めています。

増加率が高い賃料スキーム

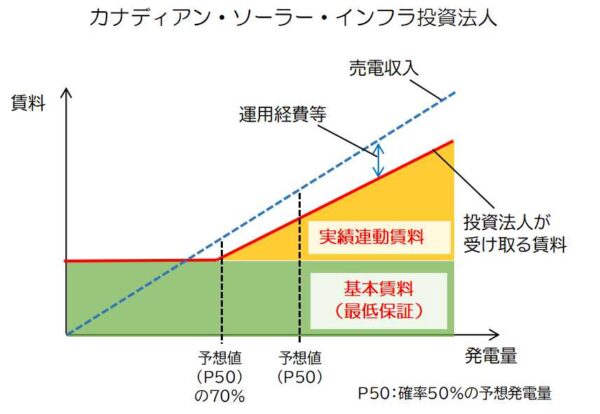

インフラファンドは太陽光発電所を資産運用会社に賃貸し、太陽光発電の売電収入をもとにした賃料を得ています。

賃料は、基本賃料と実績連動賃料からなり、

- 基本賃料:最低保証賃料

- 実績連動賃料:予想を超え時の割り増し

となります。

カナディアン・ソーラー・インフラ投資法人の賃料スキームは、

| 基本賃料 | 発電量予想値(P50)×70%-必要経費 |

| 実績連動賃料 | 売電収入の100%-必要経費 |

となっており、実績連動賃料の増加率が高く、予想を上回る発電量が得られた場合には大きな収益をあげることができます。

特定プレミアム売電契約

また、カナディアン・ソーラー・インフラ投資法人の一部の太陽光発電所では、特定プレミアム売電契約を締結しています。

これにより、固定価格買取制度(FIT)料金にプラスして収益を得ることができ、潜在的な賃料の増加を図っています。

| 発電所 | パネル出力 | 契約先 |

|---|---|---|

| CS丸森町発電所 | 2.2MW | UPDATER |

| CS伊豆市発電所 | 10.8MW | ゼロワットパワー |

| CS益城町発電所 | 47.7MW | ゼロワットパワー |

| CS大山町発電所(A)(B) | 27.3MW | ゼロワットパワー |

| CS日出町第二発電所 | 53.4MW | ゼロワットパワー |

| CS大河原町発電所 | 7.5MW | ゼロワットパワー |

対象の太陽光発電所は6か所ですが、パネル出力の合計は保有する発電所の80%以上です。

このように、きめ細かい資産価値の向上を図ることにより、分配金を増やしているのではないでしょうか。

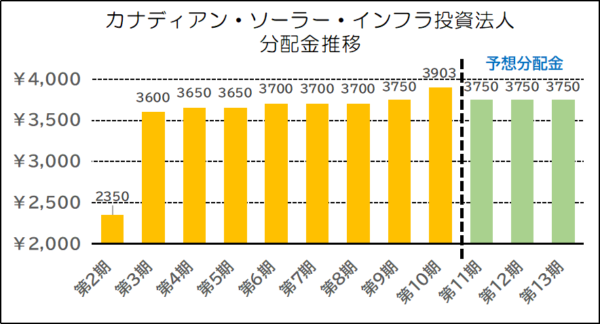

分配金の減配が無い(累進配当)

カナディアン・ソーラー・インフラ投資法人の分配金の推移を見てみます。

上場後の第2期以降、一度も減配せずに少しずつ分配金を増やしています。

カナディアン・ソーラー・インフラ投資法人の1期は半年ですが、株式と同じように1年と仮定して分配金をまとめてみました。

| 年 | 対象期 | 分配金合計 | 備考 |

|---|---|---|---|

| 2018年 | 第2,3期 | 5,950円 | |

| 2019年 | 第4,5期 | 7,300円 | |

| 2020年 | 第6,7期 | 7,400円 | |

| 2021年 | 第8,9期 | 7,450円 | |

| 2022年 | 第10,11期 | 7,653円 | 予想 |

連続増配銘柄といっても良いですね。

今後の動向、将来性

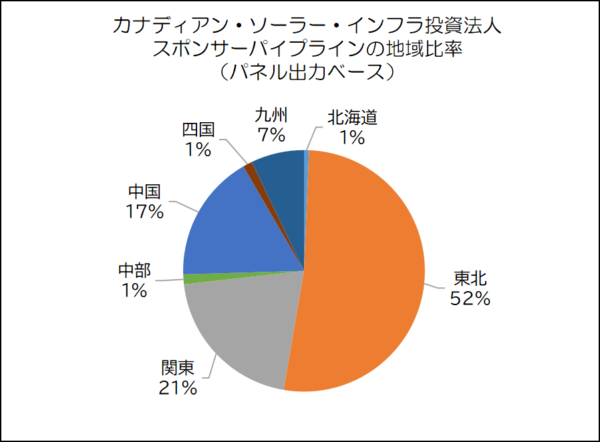

今後、カナディアン・ソーラー・インフラ投資法人はどのような発電所に投資していくのでしょうか。

第10期の決算説明資料には、31物件、375.9MWのスポンサーパイプラインが紹介されています。

全て太陽光発電所となっており、設置場所の地域比率は次の通りです。

これまで比率が少なかった東北や関東に多くのスポンサーパイプラインがあるようです。

この比率で物件を取得していけば、九州に偏っていた地域比率が改善され、バランスの良い状態になりますね。

また、スポンサーパイプラインにあるCS吾妻小富士発電所は、パネル出力も大きく、かつ、買取価格も高い物件となっています。

| CS吾妻小富士発電所 | |

|---|---|

| 所在地 | 福島県 |

| パネル出力 | 100MW |

| 固定買取価格(FIT) | 36円 |

| 物件状況 | 建設中 |

| 稼働予定 | 2022年 |

現在、カナディアン・ソーラー・インフラ投資法人が保有する太陽光発電所の合計パネル出力は約184MWです。

CS吾妻小富士発電所を取得することができれば、一気に資産規模が拡大しますね。

以上、参考になれば幸いです。

東京インフラエネルギー投資法人の記事も書いています。

【スポンサーに特徴あり】東京インフラエネルギー投資法人(9285)とは