長期投資を行う場合、基本となる資産配分を決めてから投資する方が良い結果をもたらすと言われています。

どのくらいのリターンを求めるか、リスクはどこまで許容できるかを考え、投資する資産の組み合わせと配分を決めます。

組み合わせと言っても何を選ぶか難しいですよね。

投資対象となる資産には、株や債券、不動産、最近では仮想通貨などもあります。

投資対象や配分を決める場合には自分の価値観やリスク許容度も関わってきます。

正解はありませんが、自分の状況を把握し、目標を設定して、その目標を達成するための資産配分(アセットアロケーション)を決めたいと思います。

2014年から株式投資を行っている筆者が自分の目標とする資産配分について考えてみましたので紹介します。

- 基本は株と債券の組み合わせ

- リターンを上げるには株の比率を増す

- Jリートなどに置き換えるのも一案

投資する資産の種類

代表的な投資資産には、株式、債券、不動産、金などがあります。

また、最近では、仮想通貨に投資する方も増えてきました。

株式や債券は昔からある伝統的な資産と呼ばれ、不動産や金は非伝統的な資産と呼ばれたりします。

リスクとリターンを比較すると、

- 高リスク,高リターン:株式,仮想通貨

- 中リスク,中リターン:外国債券,不動産,金

- 低リスク,低リターン:国内債券

と言うところでしょうか。

なお、海外の資産は、その資産の持つリスクに加え、為替リスクが加わります。

国内外と言う視点でみると

- 国内:日本株、国内債券、国内不動産

- 外国:外国株、外国債券、外国不動産

- 無国籍 :金、仮想通貨

に区分することもできます。

長期投資を行う場合は実績のある株と債券を軸に他を組み合わせるのが良いと言われています。

これらの組み合わせと配分を資産配分(アセットアロケーション)と言いい、資産全体のリスクとリターンを決める軸となります。

資産配分の例(GPIF)

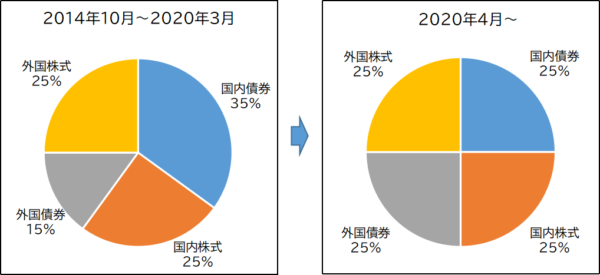

公開されている資産配分で最も有名なものはGPIF(年金積立金管理運用独立行政法人)のものではないでしょうか。

私たちの年金を運用している機関です。

GPIFは運用資産額が167兆円以上(2020年度)の世界最大級の機関投資家でもあります。

GPIFの実質的な運用利回り(運用利回り-名目賃金上昇率)1.7%を確保することを目標としており、定期的に資産配分を見直しています。

2020年4月からの資産配分は、国内債券、国内株式、外国債券、外国株式を25%づつの均等に配分になりました。

利回りの見込めない国内債券を減らして海外債券を増やしたことになります。

GPIFの2001年度~2019年度の実質的な運用利回りは2.39%であり、目標を上回る運用成果を上げています。

GPIFの資産配分(アセットアロケーション)は長期投資家の1つの基準になると思います。

目標とする資産配分を考える

GPIFの資産配分は、目標運用利回りが1.7%ですので、低リスク低リターンの構成です。

私は運用利回り5%を目標としていますので、もう少しリスクをとる必要があります。

リスクを取ってリターンを上げるには、株式の比率を上げて行きます。

国内資産と外国資産に分けて考えてみました。

国内資産

運用利回り5%は高配当の国内株式でなんとか実現可能な利回りです。

目標利回りを5%とすると株式のみの構成になってしまいます。

それでは、リスク分散になりませんよね。

他に同等のリターンが得られる資産が無いかと探したところ、

- Jリート

- インフラファンド

という資産を見つけました。

Jリート、インフラファンドは、不動産や太陽光発電所を保有して得られる収益を投資家に配分する投資先です。

まだ、新しい市場であることと、法人税の優遇制度があり、国内株式以上のリターンが得られます。

予め決められた賃貸料を収益として投資家に配分するため、債券に近い投資先とも言えます。

国内資産は、高配当の国内株式とJリート、インフラファンドで構成し、5%のリターンを目指すことにしました。

外国資産

一般的に債券は株式より、リスクの少ない資産です。

しかし、外国資産には為替リスクが加わります。

外国株>外国債券

- 外国株式→株式リスク+為替リスク

- 外国債券→債券リスク+為替リスク

為替リスクは、外国株式、外国債券の区別はありませんので、同じ大きさのリスクがかかります。

リターンの小さい外国債券に、同じ大きさの為替リスクがあることは、リターンに対してリスクが大きめと言えるのではないでしょうか。

同じ為替リスクを取るのであれば、リターンが大きい株式に投資する方が効率的ですよね。

外国資産は分散投資でリスクを抑えることを考え、実績のある米国株S&P500に投資することにしました。

目標とする資産配分

これまでの考えをまとめると資産配分は次の通りになります。

- 外国株式:50%

- 国内株式:25%

- Jリート/インフラファンド:25%

ここから少し調整します。

国内債券の代わりに、jリートとインフラファンドを選びましたが、国内債券に比べ、jリートとインフラファンドは市場規模が小さいので、比率を少し下げます。

また、国内資産と外国資産の比率は、GPIFと同じように1:1にしました。

こうしてできた、私が目標とする資産配分は

- 外国株式:50%

- 国内株式:30%

- Jリート/インフラファンド:20%

となります。

特徴としては、全ての資産で運用利回り5%以上が見込めます。

国内資産については、高配当株、Jリート/インフラファンドに分けることによりリスク分散を図り、運用利回り5%を達成します。

外国資産については、米国株S&P500インデックスファンドでリスク分散を図りつつ運用利回り5%以上を見込みます。

まとめ

GPIFの資産配分をベースにした、私の目標とする資産配分(アセットアロケーション)を解説しました。

- 米国株S&P500を40%

- 高配当の日本株を40%

- Jリート、インフラファンドを20%

長期投資で資産を増やす場合には資産配分を決めて、維持していくことが大切です。

みなさんも自身の目的に合った目標の資産配分(アセットアロケーション)を作ってみてください。

以上、参考になれば幸いです。

理論も実践もわかりやすく解説。

インデックス投資のことが良くわかる良書。

難しいことは考えず、ほったらかしでお金が増える方法。