高配当株を長期保有して不労所得を得る、このようなスタイルで投資されている方も多いと思います。

割安なタイミングで購入できれば、利回りの高い配当を継続的に得ることができます。

でも、権利日のみ株を保有すれば、配当金はもらえますので、ほとんどの日はお金を生み出さずに資金拘束されていると言えますよね。

権利日以外の保有で収入を得ることはできないのでしょうか。

権利日以外の保有で収入を得る方法に貸株サービスがあります。

株を貸し出すことにより、金利収入を得るサービスです。

ETFやJ-REITなどでも利用することができます。

株主権利確定日のみ自動的に貸出を解除し、優待や配当金を得る設定など、証券会社により利便性の高いサービスも提供されています。

貸株サービスを利用することで、配当金にプラスして金利収入を得ることができれば、高配当株の利回りがさらに上がりますよね。

10銘柄以上の株やJ-REITで金利収入を得ている筆者が貸株サービスについて紹介します。

- 貸株金利は年0.1%から

- 国内ETFやJ-REITも対象

- 株価が上がれば金利収入も増える

貸株サービスとは

貸株サービスとは証券会社に株を貸出して、金利を受け取るサービスです。

例えば、100万円の株を金利1%で貸し出すとすると、1年間で1万円の貸株金利がもらえます。

多くの金利は0.1%ですが、中には10%を超える金利が付く場合もあります。

貸株サービスの特徴

貸株サービスの特徴は次の3つです。

- 貸出期間は自由

- 手数料は無料

- 貸出中でも株の売却が可能

貸株サービスは1日単位で金利が付き、いつでも貸出を解除することができます。

(実際に貸出の解除を申し出てから、解除されるまでには3営業日程度かかります。)

貸株サービスを利用する際の手数料は無料で、貸出中でも通常の保有株と同じように売却が可能です。

貸株サービスの対象銘柄

貸株サービスは証券会社の口座に保有する株式、上場投資信託(ETF、J-REIT)などから選ぶ事ができます。

ただし、対象外もあります。

- NISA口座で保有する銘柄

- 外国株式

- ETN(上場投資証券)

- 証券保管振替機構非取扱銘柄

など

また、証券会社により、対象外となる銘柄もあり、ネット証券4社を調べたところ

- 単元未満株式(SBI、楽天、松井証券)

- インフラファンド(SBI、松井証券)

- 子会社連動配当株式(マネックス証券)

など

がありました。

日本国内で上場されている

- 株式

- 上場投資信託(ETF、J-REIT)

であれば、貸株サービスが利用可能と考えて頂ければ良いと思います。

(ただし、NISA口座の保有銘柄は対象外です)

貸株のメリット

貸株サービスは、保有する株式等を証券会社に貸し出して金利を得るサービスですが、どのようなメリットがあるのでしょうか。

貸株サービスを利用した場合のメリットを3つあげてみました。

貸出中は毎日金利収入

上記は、私が貸株に出しているNTTの金利収入履歴です。

貸株による金利収入が毎日あります。

9/19は日曜日、9/20は祝日ですが、土日祝日等を問わず毎日金利収入が発生しています。

貸株サービスは効率的に金利収入を得ることが可能ですね。

株価が上がれば金利収入も増える

上記は、私が貸株に出しているSOMPOホールディングスの金利収入履歴です。

SOMPOホールディングスの株価(時価評価額)に応じて、入金額が変化しているのがわかります。

貸株金利は株価に対しての金利ですので、株価が上がれば金利収入も増えます。

株価が右肩上がりなら、増配が無くても収入を増やすことができますね。

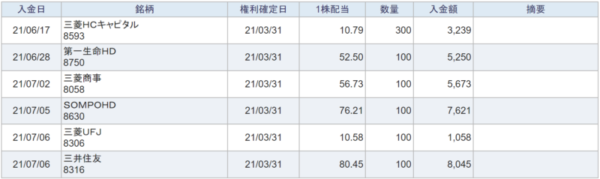

権利確定日には配当金相当額

上記は私が株主権利確定日に貸株に出していた株の配当金相当額の入金状況です。

2021年3月31日の権利確定日に貸出中の株は、配当金の受取が発生する6月~7月かけて、配当金相当額が入金されます。

もちろん、配当金相当額とは別に権利確定日の金利収入もあります。

ですので、長期にわたり貸株を行っても、収入額が不利になることはありません。

なお、楽天証券のように、権利確定日の貸株金利を5倍にして優遇するサービスを行う証券会社もあります。

貸株のデメリット

貸株サービスにデメリットは無いのでしょうか。

主なデメリットとして次の3つがあげられます。

信用リスクがある

貸株サービスは、自分の保有する株を証券会社に貸し出すサービスです。

貸出先の証券会社が倒産するなどした場合に株が返却されない可能性があります。

通常、株は証券会社が自社の資産と区別して管理する分別保管や投資者保護基金の対象となります。

しかし、貸株はこれらの対象から外れます。

株主の権利が無くなる

株主権利確定日に貸出中の株は株主としての権利が無くなります。

配当金相当額がもらえますが、

- 議決権の行使ができない

- 株主優待の対象外

となる、デメリットを生じます。

配当控除が使えない

株主権利確定日に貸出中の株は、配当金相当額がもらえます。

しかし、配当金相当額は税区分が、雑所得または事業所得となり、配当控除の対象外となります。

ですので、他の株式等の譲渡損との損益通算もできません。

また、金利や配当金相当額は、確定申告が必要となる場合があります。

貸株の自動サービス

株主の権利や配当控除を活用したい場合には、権利確定日に貸株を解除すれば良いのですが、手動で行うのは手間ですよね。

このような要望に答え、権利確定日に貸株を解除し、その後、貸株に戻す処理を自動で行うサービスが提供されています。

貸株の自動サービスには主に2種類あります。

株主優待優先

株主優待優先は、株主優待情報がある株を貸株に出している場合に、権利確定日に貸株を解除します。

貸株しながら株主優待が欲しい方に適しています。

なお、株主優待の情報が無い場合には、権利確定日に貸株解除を行わず、配当金は配当金相当額として入金されます。

大手ネット証券では、

- SBI証券

- 楽天証券

- マネックス証券

で対応しています。

株主優待・配当優先

株主優待・配当優先は、株主優待情報以外に有配情報(配当金情報)などをもとに、権利確定日に貸株を解除するサービスです。

株主優待も配当金も欲しい方に適しています。

なお、有配情報で配当金が0円予想の場合は、権利確定日の貸株解除が行われませんので注意が必要です。

大手ネット証券では、

- SBI証券

- 楽天証券

- マネックス証券

で対応しています。

貸株で収入UP!

- 貸し出しにより金利収入

- 国内ETFやJ-REITも対象

- 株主優待を考慮したサービス有り

配当金に加え、金利収入が得られる貸株サービスについて解説しました。

株を長期保有する場合は、貸株サービスを利用することにより、配当金以上の収入を得ることができます。

株主優待優先などの自動サービスを利用すれば、株主の権利も守られます。

貸出先の信用リスクがありますが、少しでも収入UPを目指す方は検討して見てはいかがでしょうか。

以上、参考になれば幸いです。

好業績なのに割安な株を見つける。

これができれば高配当株投資を成功することができますよね。

どのような株をねらうと良いかを、わかりやすく解説した本です。