「eMAXIS Slim 米国株式(S&P500)」と「SBI・V・S&P500」はS&P500のインデックスファンドとして人気を2分しています。

どちらも信託報酬が低く、積み立て投資や長期投資に適した投資信託です。

2つ合わせて、約5.9兆円の純資産額があります。(2024年5月時点)

では、どちらに投資したらよいのでしょうか。

と聞かれたら、迷いますよね。

2つとも、米国株式のS&P500指数に連動しますので、基本的な値動きは同じです。

隠れコストを含めた経費率もほとんど変わりません。

私も迷いましたので、2020年1月から両方を同じ条件で積み立て投資をしてみました。

意外にも経費率とは違う利回りの差が出ています。

「eMAXIS Slim 米国株式(S&P500)」と「SBI・V・S&P500」の比較と3年間、同じ条件で積み立て投資した結果をお伝えします。

- ファンドの仕組みに違いあり

- 経費率の差もわずか

- 3年間投資した結果はeMAXIS

インデックスファンドの仕組みの違い

「eMAXIS Slim 米国株式(S&P500)」と「SBI・V・S&P500」は、どちらも米国株式の指数であるS&P500に連動するファンドです。

でも、ファンドの仕組みが少し違います。

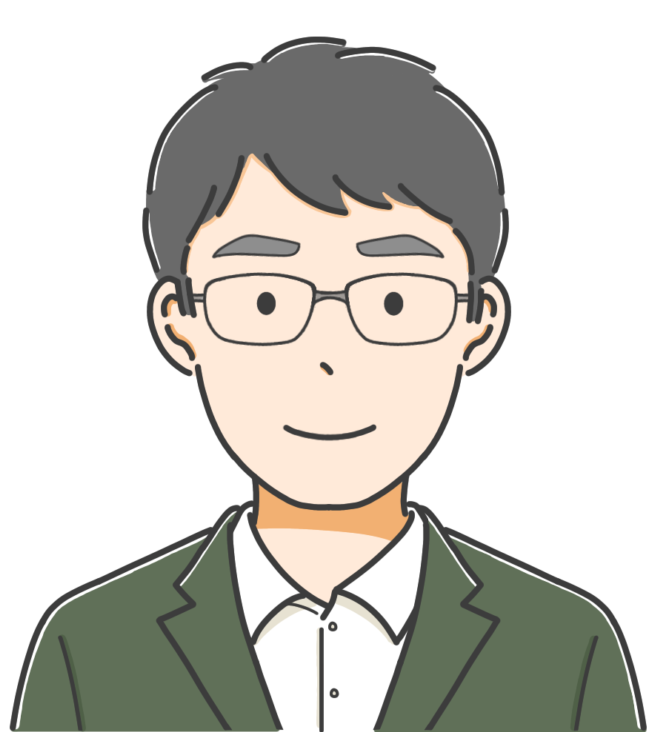

eMAXIS Slim 米国株式(S&P500)

「eMAXIS Slim 米国株式(S&P500)」はマザーファンドを通じて、米国株式を直接売買することにより、S&P500に連動させています。

ファミリーファンド方式と呼ばれるもので、複数のベビーファンドをマザーファンドに集めて資産額を大きくすることにより効率良く投資を行う仕組みです。

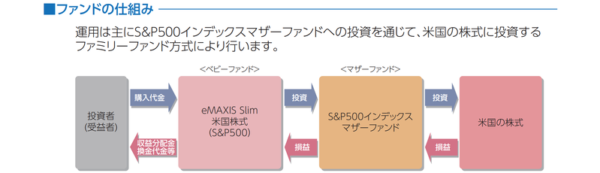

SBI・V・S&P500

「SBI・V・S&P500」はマザーファンドを通じて「バンガードS&P500 ETF」を購入することにより、S&P500に連動させています。

これはファンド・オブ・ファンズと呼ばれる仕組みです。

ファミリーファンド方式で集められた資金でETFに投資して間接的に米国株式を購入します。

マザーファンド方式と比べ、どのような違いがあるのでしょうか。

ETFを経由する分、手数料が増えるような気がしますよね。

しかし、「バンガードS&P500 ETF」は資産額が30兆円以上あり、低コストで運用されています。

マザーファンドが直接株式を買うよりも運用コストを低減できる可能性があります。

運用コスト比較(信託報酬、経費率)

同じ指数に連動するインデックスファンドは基本的に同じ値動きをしますので、運用コストが少ない方が多くの利益を期待できます。

運用コストの違いは信託報酬や経費率を見て判断します。

信託報酬

信託報酬はファンドの販売会社、委託会社、受託会社に支払われる手数料で、投資額に対する比率が決められています。

信託報酬はファンドを保有している間、常に支払われる手数料で運用コストの大きなウエイトを占めます。

2つのファンドの信託報酬の比率は次の通り

・SBI・V・S&P500

信託報酬率=年0.0938%(税込)程度

※程度となっているのは信託報酬のうち「バンガードS&P500ETF」の経費が0.03%程度となっているため

・eMAXIS Slim 米国株式(S&P500)

信託報酬率=年0.09372%(税込)

※ただし、eMAXIS Slimは、ファンドの純資産総額に応じて、次の通り信託報酬率が下がっていきます。

| 純資産総額 | 信託報酬率(税込) |

|---|---|

| 5000億円未満の部分 | 年0.09372% |

| 5000億円~1兆円の部分 | 年0.09306% |

| 1兆円以上の部分 | 年0.0924% |

信託報酬率で比較すると「eMAXIS Slim 米国株式(S&P500)」が少し有利ですね。

なお、インデックスファンドには監査費や事務処理費など、運用状況により変動する費用もあり、これらを含めた経費率の方が重要です。

経費率

信託報酬にファンドの監査費や事務処理費などのを加えた比率を経費率と言います。

経費率は、1年毎の運用期間が終わってから確定するため、各ファンドの運用報告書を見て確認します。

- 2019年9月~2020年9月:0.11%

- 2020年9月~2021年9月:0.10%

- 2021年9月~2022年9月:0.10%

- 2022年9月~2023年9月:0.10%

- 2018年7月~2019年4月:0.23%

- 2019年4月~2020年4月:0.15%

- 2020年4月~2021年4月:0.12%

- 2021年4月~2022年4月:0.11%

- 2022年4月~2023年4月:0.11%

- 2023年4月~2024年4月:0.10%

2024年になり、eMAXIS Slimの経費率がSBIに追い付きました。

では、実際に投資しても運用利回りに違いは無いのでしょうか。

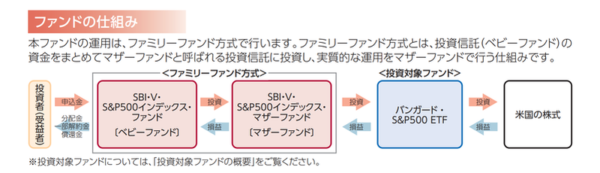

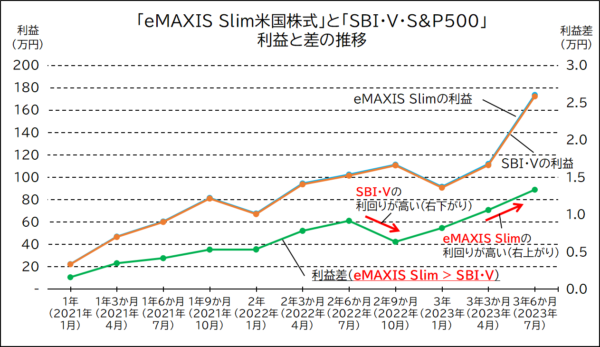

私が同一条件で両方に1年以上積立投資を行った結果

私は2020年1月より「eMAXIS Slim 米国株式(S&P500)」と「SBI・V・S&P500」の両方に同日、同額の積み立て投資を行っています。

1年後の運用成績

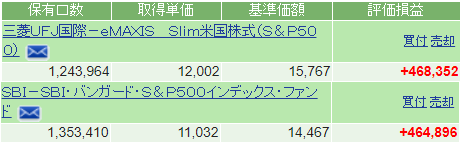

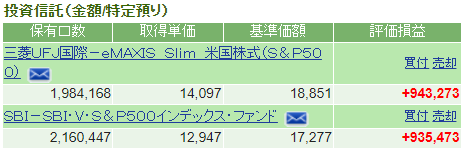

積立投資から1年後の運用結果はこんな感じです。

(2021年1月30日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が1,577円多く利益が出ました。

利回りにすると「eMAXIS Slim 米国株式(S&P500)」が約0.13%高い

ということになります。

これを見ると経費率は「eMAXIS Slim 米国株式(S&P500)」の方が低いのではないでしょうか。

ファンドの設定日(運用開始日)は

- eMAXIS Slim :2018年7月3日

- SBI・バンガード:2019年9月26日

となっており、運用開始から1年4か月の「SBI・V・S&P500」は、資産規模が小さく、効率が悪いのかもしれません。

でも、運用が安定してくると経費率が下がると思います。

よって、まだ、どちらの運用コストが低いかは判断がむずかしいところです。

1年3か月後の運用成績

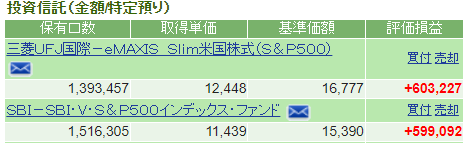

積立投資から1年3か月後の運用結果は次の通りです。

(2021年4月30日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が3,456円多く利益が出ました。

年間利回りで「eMAXIS Slim 米国株式(S&P500)」が約0.19%高い

ということになります。

利回りの差が広がりました。

総資産額は

- eMAXIS Slim :約4,000億円

- SBI・バンガード:約1,900億円

「eMAXIS Slim 米国株式(S&P500)」の規模が大きくなり、効率的に運用できるようになったのではないかと思います。

1年半後の運用成績

1年半後の運用結果は次の通りです。

(2021年7月31日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が4,135円多く利益が出ました。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.16%高い

ということになります。

利回りの差が少し縮まりました。

総資産額は

- eMAXIS Slim :約5,500億円

- SBI・V・S&P500:約2,700億円

資産総額が大きくなってきた「SBI・V・S&P500」の運用効率も改善されてきたのではないでしょうか。

1年9か月後の運用成績

1年9か月後の運用結果は次の通りです。

(2021年10月30日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が5,283円多く利益が出ました。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.15%高い

ということになります。

さらに利回りの差が縮まりました。

SBI・V・S&P500の総経費率は

- 2019年9月~2020年9月:0.11%

- 2020年9月~2021年9月:0.10%

販売開始から2年が経過した「SBI・V・S&P500」の運用が安定し、効率が良くなってきたのだと思います。

2年後の運用成績

2年後の運用結果は次の通りです。

(2022年1月31日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が5,331円多く利益が出ました。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.11%高い

ということになります。

前回より、さらに利回りの差が縮まりました。

最近は「SBI・V・S&P500」の方が運用成績が良いと言うことですね。

これから購入する場合は「SBI・V・S&P500」の方が良いのかもしれません。

2年3か月後の運用成績

2年3か月後の運用結果は次の通りです。

(2022年4月30日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が7,800円多く利益が出ました。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.12%高い

ということになります。

利回りの差が少し広がりました。

「eMAXIS Slim 米国株式(S&P500)」の運用成績が良かったようです。

eMAXIS Slim 米国株式の総経費率は

- 2020年4月~2021年4月:0.12%

- 2021年4月~2022年4月:0.11%

と改善しています。

SBI・V・S&P500との差はほとんどありません。

2年6か月後の運用成績

2年6か月後の運用結果は次の通りです。

(2022年7月31日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が9,146円多く利益が出ました。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.13%高い

ということになります。

利回りの差がさらに広がりました。

「eMAXIS Slim 米国株式(S&P500)」の運用成績が良かったようです。

総資産額は

- eMAXIS Slim :約1.4兆円

- SBI・V・S&P500:約6,300億円

資産の増加スピードは、eMAXIS Slimの方が速く人気のようですね。

2年9か月後の運用成績

2年9か月後の運用結果は次の通りです。

(2022年10月31日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が6,328円多く利益を得ています。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.08%高い

ということになります。

差が縮まりました。

この3か月間は「SBI・V・S&P500」の運用成績が良かったようです。

3年後の運用成績

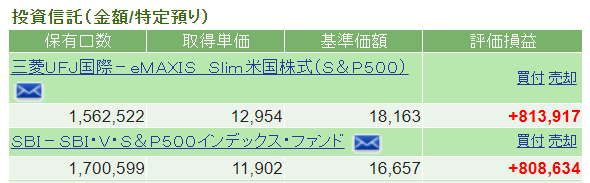

3年後の運用結果は次の通りです。

(2023年1月31日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が8,179円多く利益を得ています。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.09%高い

ということになります。

差が少し広がりました。

この3か月間は「eMAXIS Slim」の運用成績が良いみたいですね。

3年3か月後の運用実績

3年3か月後の運用結果は次の通りです。

(2023年4月30日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が10,593円多く利益を得ています。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.11%高い

ということになります。

さらに差が広がりました。

2023年4月25日に「eMAXIS Slim」は信託報酬率を下げました。

これにより、さらに差が広がりそうですね。

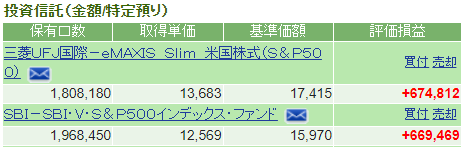

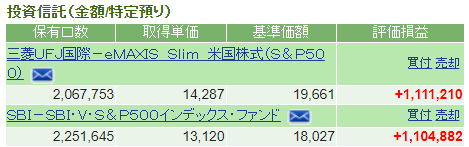

3年6か月後の運用実績

3年6か月後の運用結果は次の通りです。

(2023年7月31日時点)

「eMAXIS Slim 米国株式(S&P500)」の方が13,314円多く利益を得ています。

年間利回りで 「eMAXIS Slim 米国株式(S&P500)」 の方が約0.12%高い

ということになります。

差がまた広がりましたね。

「eMAXIS Slim」は純資産総額が増えると信託報酬率が下がる仕組みになっています。

徐々にですが、差が広がりそうですね。

eMAXIS Slimが少し優秀

3年6か月間、S&P500の投資信託に積立投資を続けてきました。

私の投資期間では「eMAXIS Slim 米国株式」の運用成績の方が少し良いです。

しかし、運用益約173万円に対する差は1.3万円程度で、利回りはほとんど変わりません。

どちらも低コストで優秀な投資信託ということですね。

これからも投資を続けて資産を増やしていきたいと思います。

以上、参考になれば幸いです。

理論や実践をわかりやすく解説。

インデックス投資のことが良くわかる良書です。

ほったらかしでお金が増える方法がわかります。