「世界の人口は増え続けている」

「個別の国はともかく世界全体でみれば経済は成長し続ける」

このように考え、全世界株式インデックスファンドに投資している方も多いと思います。

全世界株式インデックスに投資すれば、将来、どの国が成長しても対応できますね。

全世界株式インデックスファンドに使われている指数には

- FTSE グローバル・オールキャップ

- MSCI オールカントリー・ワールド

がありますが、これらは複数の指数の組み合わせで実現できます。

そうであれば、複数のインデックスファンドを組み合わせて、全世界株式インデックスファンドを作ることもできますよね。

実は複数のインデックスファンドの組み合わせで、全世界株式ファンドを作った方が信託報酬が減ることがわかりました。

そこで信託報酬が減った分、運用利回りに反映されるか実際に積立投資を行い検証してみましたので紹介します。

- 全世界株式インデックスは複数の組合せ

- 複数ファンドの組合せは信託報酬が減る

- 実際の運用益は信託報酬の差とは別

全世界株式インデックスは複数の組合せ

全世界株式インデックスファンドに使われている指数で代表的なものは、

・FTSEグローバル・オールキャップ

・MSCIオールカントリー・ワールド

の2つです。

MSCIは大型株・中型株を対象とし時価総額の85%程度をカバーするのに対し、FTSEは小型株を含めさらに幅広く分散投資する指数です。

FTSEグローバル・オールキャップ・インデックスは米国視点で見ると、次の3つのインデックスを組み合わせることにより、同じ投資先を実現できます。

| 米国 | ダウジョーンズ U.S.ブロード・ストック・マーケット・インデックス |

| 先進国※ | S&Pディベロップド(除く米国)・ブロード・マーケット・インデックス |

| 新興国 | S&Pエマージング・ブロード・マーケット・インデックス |

一方、MSCIオール・カントリー・ワールド・インデックスは日本視点で見ることができます。

次の3つのインデックスを組み合わせることにより同じ投資先となります。

| 日本 | MSCIジャパン・インデックス |

| 先進国※ | MSCIコクサイ・インデックス |

| 新興国 | MSCIエマージング・マーケット・インデックス |

信託報酬と運用益を比較

インデックスファンドには先進国のみや新興国のみなど特定の国や地域を対象としたものが販売されています。

これらを組み合わせることで、全世界株式インデックスファンドと同じ投資対象となるファンドを作ることができます。

次の2つの全世界株式インデックスファンドについて、複数の組み合わせでファンドを作った場合の信託報酬と実際に投資して運用利回りを比較してみました。

- SBI全世界株式インデックスファンド

- eMAXIS Slim全世界株式(除く日本)

SBI全世界株式インデックスファンド

「SBI全世界株式インデックスファンド」は信託報酬が低くく、人気のある全世界株式インデックスファンドです。

指数はFTSEグローバル・オールキャップ・インデックスを使っており、次のインデックスの組み合わせにより投資されています。

| 国や地域 | 投資割合 | 対象インデックス |

|---|---|---|

| 米国 | 55% | ダウジョーンズ U.S.ブロード・ストック・マーケット・インデックス |

| 先進国※ | 35% | S&Pディベロップド(除く米国)・ブロード・マーケット・インデックス |

| 新興国 | 10% | S&Pエマージング・ブロード・マーケット・インデックス |

「SBI全世界株式インデックスファンド」は、同じSBI系の

「SBI先進国株式インデックスファンド」と

「SBI新興国株式インデックスファンド」を

組み合わせることにより、投資対象をほぼ同じにすることができます。

「SBI先進国株式インデックスファンド」の連動インデックスと投資割合は次の通りです。

| 国や地域 | 投資割合 | 対象インデックス |

|---|---|---|

| 米国 | 60% | ダウジョーンズ U.S.ブロード・ストック・マーケット・インデックス |

| 先進国※ | 40% | S&Pディベロップド(除く米国)・ブロード・マーケット・インデックス |

「SBI新興国株式インデックスファンド」の連動インデックスと投資割合は次の通りです。

| 国や地域 | 投資割合 | 対象インデックス |

|---|---|---|

| 新興国 | 100% | S&Pエマージング・ブロード・マーケット・インデックス |

この2つのインデックスファンドを9:1の割合で組み合わせるとその投資対象は

| 国や地域 | 投資割合 | 対象インデックス |

|---|---|---|

| 米国 | 54% | ダウジョーンズ U.S.ブロード・ストック・マーケット・インデックス |

| 先進国※ | 36% | S&Pディベロップド(除く米国)・ブロード・マーケット・インデックス |

| 新興国 | 10% | S&Pエマージング・ブロード・マーケット・インデックス |

となり「SBI全世界株式インデックスファンド」とほぼ同じになります。

信託報酬を比較

SBI全世界株式インデックスファンドと先進国株式と新興国株式インデックスファンドを組み合わせた場合の信託報酬を比較してみます。

投資信託は

- SBI全世界株式インデックス:0.1102%

- SBI先進国株式インデックス:0.1022%

- SBI新興国株式インデックス:0.1760%

です。

先進国株式と新興国株式を9:1の割合で組み合わせると信託報酬は0.1096%となります。

全世界株式インデックスファンドより、先進国株式と新興国株式インデクスファンドの組み合わせの方が信託報酬が減りました。

実際の運用利回りはどうでしょうか。

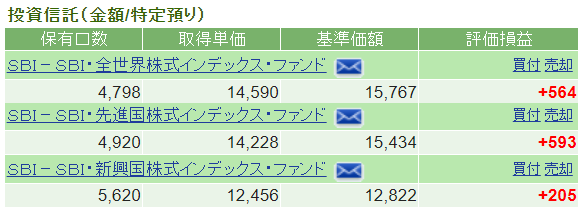

実際に投資して運用利回りを比較

実際に積立投資を行い運用成績を比較してみました。

- 積立開始:2021年4月20日

- 積立金額:毎月20日毎に1,000円

3か月後の運用成績

約3か月後、2021年7月31日時点での運用成績は次の通りです。

投資金額は4,000円(積立4回分)ですので、約3か月間の運用利回りは

- SBI全世界株式インデックス:+3.3%

- SBI先進国株式インデックス:+3.9%

- SBI新興国株式インデックス:-2.5%

です。

先進国株式と新興国株式を9:1の割合で組み合わせると運用利回りは+3.2%になります。

先進国株式と新興国株式インデクスファンドの組み合わせより、全世界株式インデックスファンドの方が利回りが大きくなりました。

信託報酬の比較とは逆の結果ですね。

6か月後の運用成績

(2021年10月30日追記)

約6か月後、2021年10月30日時点での運用成績は次の通りです。

投資金額は7,000円(積立7回分)ですので、約6か月間の運用利回りは

- SBI全世界株式インデックス:+8.1%

- SBI先進国株式インデックス:+8.5%

- SBI新興国株式インデックス:+2.9%

です。

先進国株式と新興国株式を9:1の割合で組み合わせると運用利回りは+7.9%になります。

先進国株式と新興国株式インデクスファンドの組み合わせより、全世界株式インデックスファンドの方が利回りが大きくなりました。

若干ですが利回りの差も開きましたね。

9か月後の運用成績

(2022年1月31日追記)

約9か月後、2022年1月31日時点での運用成績は次の通りです。

投資金額は10,000円(積立10回分)ですので、約9か月間の運用利回りは

- SBI全世界株式インデックス:-0.28%

- SBI先進国株式インデックス:-0.24%

- SBI新興国株式インデックス:-1.33%

です。

先進国株式と新興国株式を9:1の割合で組み合わせると運用利回りは-0.35%になります。

先進国株式と新興国株式インデクスファンドの組み合わせより、全世界株式インデックスファンドの方が利回りが大きくなりました。

利回りの差は縮まりましたが、信託報酬の差とは逆のままですね。

1年後の運用成績

(2022年4月30日追記)

約1年後、2022年4月30日時点での運用成績は次の通りです。

投資金額は13,000円(積立13回分)ですので、約1年間の運用利回りは

- SBI全世界株式インデックス:+4.3%

- SBI先進国株式インデックス:+4.9%

- SBI新興国株式インデックス:-1.7%

です。

先進国株式と新興国株式を9:1の割合で組み合わせると運用利回りは+4.2%になります。

先進国株式と新興国株式インデクスファンドの組み合わせより、全世界株式インデックスファンドの方が利回りが大きくなりました。

SBIはファンドを組み合わせより、全世界株式インデックスファンド1つの方が利益率が若干高くなると言う事ですね。

eMAXIS Slim全世界株式(除く日本)

「eMAXIS Slim全世界株式(除く日本)」は低コストで有名なeMAXIS slimシリーズのインデックスファンドです。

指数はMSCIオール・カントリー・ワールド・インデックス(除く日本)を使っており、次のインデックスの組み合わせにより投資されています。

| 国や地域 | 投資割合 | 対象インデックス |

|---|---|---|

| 先進国※ | 86.7% | MSCIコクサイ・インデックス |

| 新興国 | 13.3% | MSCIエマージング・マーケット・インデックス |

先進国と新興国のインデックスは、同じeMAXIS Slimシリーズの

・eMAXIS Slim 先進国株式インデックス

・eMAXIS Slim 新興国株式インデックス

で使われているインデックスと同じであり、2つのファンドを86.7:13.3で組み合わせることにより、eMAXIS Slim全世界株式(除く日本)と同じ投資ができます。

信託報酬を比較

eMAXIS Slim全世界株式(除く日本)と先進国株式と新興国株式インデックスファンドを組み合わせた場合の信託報酬を比較してみます。

信託報酬は

- 全世界株式(除く日本):0.1144%

- 先進国株式インデックス:0.1023%

- 新興国株式インデックス:0.1870%

です。

先進国株式と新興国株式を86.7:13.3の割合で組み合わせると信託報酬は0.1136%となります。

eMAXIS Slimも全世界株式より、先進国株式と新興国株式インデックスの組み合わせの方が、信託報酬が減りました。

実際の運用利回りはどうでしょうか。

実際に投資して運用利回りを比較

実際に積立投資を行い運用成績を比較してみました。

- 積立開始:2021年4月20日

- 積立金額:毎月20日毎に1,000円

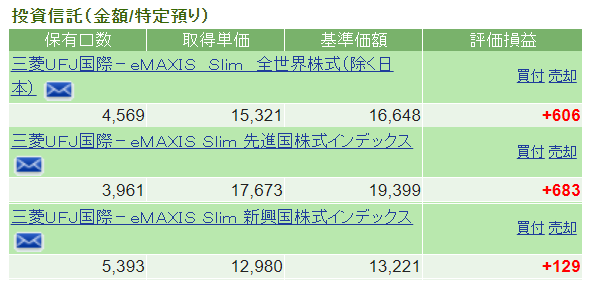

3か月後の運用成績

約3か月後、2021年7月31日時点での運用成績は次の通りです。

投資金額は4,000円(積立4回分)ですので、約3か月間の運用利回りは

- 全世界株式(除く日本) :+4.0%

- 先進国株式インデックス:+5.0%

- 新興国株式インデックス:-2.3%

です。

先進国株式と新興国株式を86.7:13.3の割合で組み合わせると運用利回りは+4.0%になります。

先進国株式と新興国株式インデクスファンドの組み合わせと全世界株式インデックスファンドの利回りは同じとなりました。

信託報酬の差もほとんどありませんの妥当な結果だと思います。

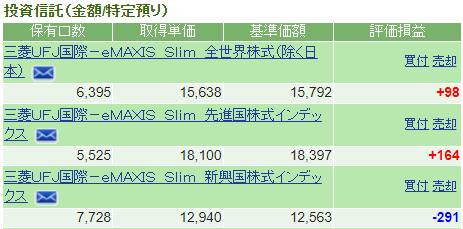

6か月後の運用成績

(2021年10月30日追記)

約6か月後、2021年10月30日時点での運用成績は次の通りです。

投資金額は7,000円(積立7回分)ですので、約6か月間の運用利回りは

- 全世界株式(除く日本) :+8.7%

- 先進国株式インデックス:+9.8%

- 新興国株式インデックス:+1.8%

です。

先進国株式と新興国株式を86.7:13.3の割合で組み合わせると運用利回りは+8.7%です。

先進国株式と新興国株式インデクスファンドの組み合わせと全世界株式インデックスファンドの利回りは同じとなりました。

3か月後も6か月後も同じ結果です。

eMAXIS Slimシリーズは、複数のインデックスファンドを組み合わせても運用利回りに差はでないのかもしれませんね。

9か月後の運用成績

(2022年1月31日追記)

約9か月後、2022年1月31日時点での運用成績は次の通りです。

投資金額は10,000円(積立10回分)ですので、約9か月間の運用利回りは

- 全世界株式(除く日本) :+1.0%

- 先進国株式インデックス:+1.6%

- 新興国株式インデックス:‐2.9%

です。

先進国株式と新興国株式を86.7:13.3の割合で組み合わせると運用利回りは+1.4%です。

全世界株式インデックスファンドより、先進国株式と新興国株式インデクスファンドの組み合わせの方が利回りが高くなりました。

差が出てきました。

信託報酬の少ない、複数のインデックスファンドを組み合わせの方が利回りが高くなりましたが、利回りの差は大きめに出ています。

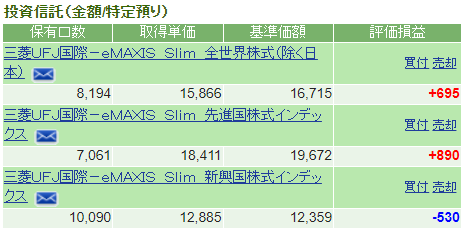

1年後の運用成績

(2022年4月30日追記)

約1年後、2022年4月30日時点での運用成績は次の通りです。

投資金額は13,000円(積立13回分)ですので、約1年間の運用利回りは

- 全世界株式(除く日本) :+5.3%

- 先進国株式インデックス:+6.8%

- 新興国株式インデックス:‐4.1%

です。

先進国株式と新興国株式を86.7:13.3の割合で組み合わせると運用利回りは+5.4%です。

全世界株式インデックスファンドより、先進国株式と新興国株式インデクスファンドの組み合わせの方が利回りが高くなりました。

信託報酬の少ない、複数のインデックスファンドを組み合わせの方が利回りが高くなりましたが、利回りの差は縮まりました。

運用利回りは変わらない

全世界株式インデックスファンドと複数ファンドの組み合わせでファンドを構成した場合の信託報酬と運用利回りを比較しました。

- 信託報酬は減

- 1年間の利回りはあまり変わらない

全世界株インデックスは複数のファンドを組み合わせて構成すると若干、信託報酬が下がります。

1年間の積立投資で検証した結果、ファンドの組み合わせの方が運用利回りが良い場合もありました。

しかし、その差は十分小さく、複数のファンドの組み合わせも、全世界株式インデックス1つの場合も同じと考えて良いと思います。

以上、参考になれば幸いです。

先進国株式インデックスファンドの比較記事も書いています。

【実際に比較】おすすめの先進国株式インデックスファンドはどれか